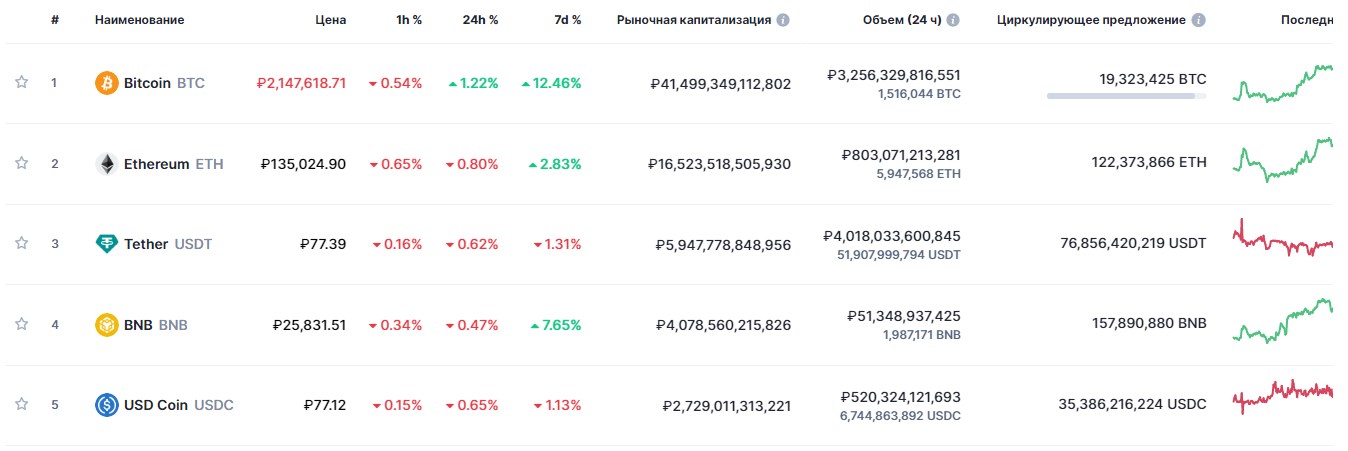

По состоянию на 10 марта 2023 года сразу 3 стейблкоина входят в ТОП-10 криптовалют по рыночной капитализации: Tether (USDT) и USD Coin (USDC), Binance USD (BUSD). Именно такую статистику предоставляет самый популярный аналитический портал в сфере цифровых активов CoinMarketCap. Стабильные монеты заняли 3, 6 и 10 место в рейтинге, что подтверждает высокий уровень популярности обеспеченных криптовалют.

Что такое стейблкоины

Дословно англоязычный термин stablecoin переводится как стабильная монета. Это отдельная категория цифровых активов. Такие монеты имеют обеспечение, то есть реальную привязку к фиатным деньгам, драгоценным металлам или другим ресурсам. Благодаря обеспечению снижается уровень волатильности. Отличительная особенность стейблкоинов — стабильный курс с минимальными колебаниями. Зачастую для привязки используются именно популярные фиатные валюты:

- USD (доллар США);

- EUR (евро);

- CNY (китайский юань);

- JPY (японская иена).

Если говорить простыми словами, стейблкоины — категория криптовалют, которая предназначена для поддержания фиксированной ценности в долгосрочной перспективе. Самая популярная стабильная монета — Tether, она занимает третью строчку по рыночной капитализации, уступая только флагманам рынка в лице Bitcoin и Ethereum. Котировки криптовалют могут меняться на сотни и тысячи процентов в краткосрочной перспективе, а стабильные монеты отличаются минимальной амплитудой колебаний.

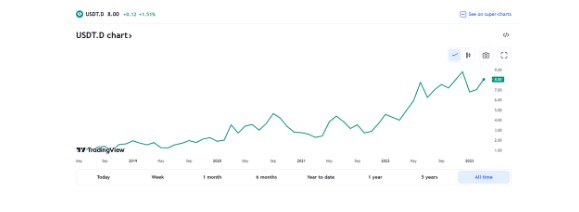

В качестве примера можно рассмотреть USDT: актив привязан к международной резервной валюте, американскому доллару. Стоимость данной монеты всегда равна курсу USD, возможны лишь незначительные отклонения. Чтобы на практике увидеть отличия между криптовалютами и стейблкоинами, достаточно сравнить графики USDT и BTC. У этих активов разные амплитуды ценовых колебаний.

Стабильные монеты помогают инвесторам и трейдерам фиксировать прибыль без выхода с рынка. Фактически обмен BTC на USDT будет эквивалентом перевода криптовалюты в фиатный USD. Есть и другая сторона медали: цифровые активы никогда не отличались особой стабильностью из-за отсутствия формального обеспечения. Однако у них есть своя ценность — блокчейны.

Далеко не каждый stablecoin связан с финансовым регулятором определенного государства. Обеспечение осуществляется за счет строго аудита и собственной криптографии. Именно это подтверждает, что необходимые резервы находятся именно там, где нужно. Стабильными монетами можно пользоваться без территориальных ограничений, они не контролируются государственными ведомствами.

Впрочем, иногда для приобретения таких активов все же придется пройти процедуру верификации, предоставив реальные подтверждения своей личности (проверка KYC). Безусловно, это идет вразрез с первоначальными принципами, которые закладывал Сатоши Накамото при создании биткоина — пользователь вынужден указывать паспортные данные, теряя свое право на сохранение анонимности. Преимущественно в качестве обеспечения используются конкретные товары, криптовалюты или фиатные валюты. Факт привязки к стоимости другого актива свидетельствует о наличии фиксированной цены.

Как появились стейблкоины

Если 10 лет назад многие сомневались в состоятельности цифровых активов в вопросах конкуренции с фиатными деньгами, то сейчас все очевидно: криптовалюты продолжают укрепляться. Они активно используются в качестве средства оплаты и инвестиционного инструмента. Не менее активно продолжает развиваться и инфраструктура для обслуживания пользователей:

- криптобиржи;

- интернет-обменники;

- платежные сервисы;

- блокчейн-стартапы;

- криптоматы.

Рынок криптовалют представляет интерес не только для частных инвесторов, все чаще в цифровые активы вкладывают инвестиционные фонды, коммерческие банки, корпорации. Многие политики говорят в СМИ, что было бы неплохо часть средств держать в биткоинах или в эфире. Впрочем, невзирая на все преимущества криптоиндустрии, определенные недостатки у нее все же есть. Самая главная проблема — высокий уровень волатильности.

Котировки способны измениться на тысячи процентов в краткосрочной перспективе. На фоне решения этой проблемы и появились стабильные монеты. Их гораздо выгоднее использовать в качестве платежного средства. Фактически они переняли стабильный курс от фиатных валют, но при этом сохранили преимущества технологии блокчейн, высокую скорость проведения транзакций.

Индекс доминирования стабильных монет

Безоговорочным лидером на рынке криптовалют продолжает оставаться именно Bitcoin. По состоянию на 9 марта 2023 индекс доминирования BTC оценивается в 66,49%. Впрочем, еще несколько лет назад были совершенно другие цифры: в 2017 году доминирование биткоина оценивалось в 90%. Постепенно он сокращается. Во многом эта тенденция обусловлена становление новых гигантов рынка криптовалют. В первую очередь это, конечно же, Ethereum и Binance Coin. В 2021 году эти криптовалюты произвели настоящий фурор и продолжают укрепляться.

Стабильные монеты продолжают становиться все более популярными. Большая часть из них входит в ТОП-20 по рыночной капитализации. На графике четко видно, как растет индекс доминирования монеты USDT. Он составляет 8%. Однако стоит учитывать, что это всего лишь один стейблкоин, а на рынке криптовалют таких монет десятки, если не сотни.

Важность стабильных монет в криптосфере

По уровню волатильности и стабильности стейблкоины сопоставимы с фиатными валютами. Чтобы понять реальную ценность этих активов, нужно рассмотреть простой пример. Представьте, что вы открыли кофейню и заработали за первый день $50, но все посетители платили криптовалютой. Однако уже на следующий день стоимость цифровой монеты может снизиться на 20%, поэтому бизнесмен будет нести убытки. Высокая волатильность выступает сдерживающим фактором, препятствующим использованию криптовалют в качестве средства оплаты.

Чтобы не потерять прибыль, нужно конвертировать криптовалюты в более стабильные активы в течение 15 минут. Именно по такому принципу работает американская платформа Newegg. Это единственный способ сохранить прибыль. Впрочем, возможен и обратный сценарий, когда пользователь оплачивает покупку, а стоимость криптовалюты начинает расти. В таком случае будет присутствовать ощущение переплаты.

Вероятность того, что одна из сторон понесет убытки, крайне высока, поэтому проще хранить средства, используя стабильные монеты. Bitcoin, Ethereum, Binance Coin и другие криптовалюты можно использовать в качестве средства расчета за товары и услуги, но держать весь капитал в рискованном активе — неоправданный риск. Часть сбережений следует конвертировать в стабильные монеты. Фиксация прибыли — одно из ключевых предназначений рассматриваемой группы активов.

Типы стабильных монет и их отличия

Основной критерий классификации стабильных монет — вид обеспечения. Градация активов этой группы осуществляется именно по этому признаку. Все чаще появляется информация о государственных стейблкоинах, что, безусловно, произведет революцию в этой индустрии. Однако на данном этапе принято выделять 3 основные типы стабильных монет:

- Обеспеченные фиатом — преимущественно ставка делается на популярные валюты: USD, EUR, CNY.

- Обеспеченные криптовалютами — в качестве резервов для поддержания стабильности курса могут использоваться другие цифровые активы. Это довольно опасный метод, который еще не тестировался в долгосрочной перспективе. В теории такое обеспечение следует делать целым пулом криптовалют, а не одной конкретной монетой. При таком подходе заметно выше вероятность сохранения стабильности.

- Необеспеченные ничем — по названию понятно, что обеспечение какими-либо активами отсутствует. Эмиссия таких монет контролируется алгоритмическим способом. Умные контракты сокращают или увеличивают предложение, в зависимости от показателей спроса. Подобная гибкость позволяет постоянно поддерживать стабильную стоимость криптовалюты. Ситуации, когда актив перепродан или перекуплен, априори невозможны.

Впрочем, существуют и другие классификации.

Стейблкоины, обеспеченные фиатом

Наиболее популярная группа. Обеспечение криптовалюты фиатными средствами — эффективный способ снижения волатильности. Суть довольно проста, общая эмиссия монет полностью соответствует объемам обеспечения. Количество фиатной валюты будет постоянно варьироваться. Средства находятся у центрального эмитента. Обеспечение в формате 1:1 означает, что курс стейблкоина будет равен той валюте, к которой он привязан.

Самая распространенная группа обеспеченных активов — это монеты, привязанные к американскому доллару. Они сохраняют свою ценность ровно до того момента, пока сохраняется возможность конвертировать стабильные монеты в USD. Поэтому фиксированная стоимость всегда должна составлять $1. ТОП наиболее популярных стабильный цифровых активов на сегодняшний день:

- USDT,

- BUSD,

- USDC,

- TUSD.

С помощью перечисленных монет можно эффективно фиксировать прибыль.

Стейблкоины, обеспеченные золотом

Единственное отличие от предыдущей группы — другой тип актива для привязки курса. Драгоценные металлы идеально подходят для этой функции. Недаром биткоин часто сравнивают с золотом, поскольку это исчерпаемые ресурсы, которые невозможно постоянно производить. Впрочем, помимо золота и драгметаллов, можно использовать и другие активы — нефть или недвижимость. Монеты, обеспеченные золотом:

- XAUT,

- DGX,

- GLD.

В любой момент можно обменять монеты на базовый актив по актуальной стоимости. Эта группа более рискованна, если сравнивать ее с фиатным обеспечением.

Стейблкоины, обеспеченные криптовалютами

Преимущество этой формы обеспечения заключается в децентрализации, поскольку нет одного эмитента, отвечающего за сохранение и распределение фиатной валюты, золота или других активов. Сохраняется также цепочный принцип блокчейна. Защита от хаотичной волатильности осуществляется с помощью избыточного обеспечения. Яркий пример — проект MakerDAO, выпустивший монету DAI. Возможно, даже потребуется привязка в пропорции 1:2.

Если продолжать пример с указанным выше активом, то для получения 100 долларов DAI в кредит нужно предоставить залог в размере 200 долларов ETH. Такой подход позволяет сохранять привязку эфириума даже в условиях максимальной волатильности рынка криптовалют. Когда пользователь оформляет заем, он замораживает залог в смарт-контракте — протокол обеспечения долга CDP. Все эти действия осуществляются через экосистему MakerDAO.

Для возврата залога необходимо погасить задолженность и проценты. После этого с помощью смарт-контракта осуществляется начисление монет. На рынке криптовалют очень мало по-настоящему надежных алгоритмических монет, крах Terra Luna — очередное тому доказательство. Алгоритмические монеты пока еще нуждаются в доработке. Если у маркет-мейкера возникают сложности, проект разваливается моментально, а все монеты обесцениваются.

Государственные стейблкоины

Финансовые регуляторы по большей части с недоверием относятся к криптовалютам и расценивают цифровые активы в качестве угрозы. У центральных банков практически полная монополия на эмиссию фиатных валют, и они не хотят ее терять. Однако ситуация постепенно меняется в лучшую сторону, если в 2013-2014 годах регуляторы рекомендовали остерегаться криптовалют, то сейчас всерьез говорят о намерениях создать собственные стейблкоины по типу Tether.

Концепция создания стабильных монет центральных банков CBDC довольно проста и понятна, де-факто это будет новый аналог безналичному расчету. Регуляторы не станут реализовывать децентрализацию, они полностью сохранят контроль над эмиссией в своих руках. Подобные разработки ведутся исключительно для смены акцентов. ЦБ пытаются снизить уровень популярности криптовалют, предложив собственный продукт. Такой актив будет иметь только одно преимущество — законность и абсолютно легальный статус.

Алгоритмические стейблкоины

Такие стабильные монеты необходимы для преодоления высокой волатильности и снижения амплитуды колебаний котировок. Активы этого класса позволяют сбалансировать оборотное предложение путем привязки к резервному активу: фиатной валюте, драгоценному металлу или любому товару. Проще говоря, алгоритмический стейблкоин — это специальный код, контролирующий эмиссию. Количество монет растет синхронно с ценой, а когда происходит обвал, алгоритм сокращает предложение.

Это довольно удобные активы, особенно для трейдеров, поскольку обеспечивается гибкость работы с криптовалютами Ethereum и Bitcoin, но в условиях сбалансированной волатильности. Первый алгоритмический стейблкоин был создан в 2013 году — это Bitshare. Самый популярный проект этой категории — Ampleforth (AMPL). Именно алгоритмические монеты являются истинной демонстрацией принципа децентрализации, поскольку отсутствует необходимость контроля третьей стороной. Все процессы осуществляются с помощью смарт-контрактов.

Стейблкоины, обеспеченные товаром

В качестве привязки монеты могут использоваться не только драгоценные металлы, но и другие материальные активы. Например, нефть, недвижимость, всевозможные товары. О желании создать подобных монет заявляли различные государства и частные корпорации. Однако наиболее популярным способом товарного обеспечения продолжает оставаться именно золото. Такие стейблкоины позволяют торговать товарами без фактического доступа к ним.

Как можно использовать стейблкоины

Стабильные криптовалюты способны решать широкий спектр разнообразных задач, включая:

- минимизацию волатильности — стейблкоины подходят участникам крипторынка, которые не готовы к аномально высокому риску. Консервативной стратегией инвестирования пользуются как новички, так и люди, имеющие определенный опыт. С ее помощью можно защитить капитал от обесценивания. Стабильную криптовалюту можно особенно эффективно использовать в период медвежьего рынка;

- заработок дивидендов — трейдеры могут получать проценты с инвестиций в стейблкоины. Делать это можно с помощью кредитования или стейкинга. Передавая криптовалюту в долг, кредитор получает определенные дивиденды, размер которых определяется предварительно. Стейкинг — процедура заморозки активов на установленный срок. Они используются для поддержания работоспособности экосистемы. Чем больше инвестирует пользователь, тем выше доходность;

- легкий и быстрый перевод цифровых активов — для проведения транзакций отсутствует необходимости в открытии банковского счета. Платежи осуществляются буквально в несколько кликов. Благодаря использованию блокчейна значительно снижается размер комиссии. Это особенно важно в государствах со слаборазвитой экономикой, местные жители которых не имеют доступа к качественным банковским продуктами.

Это основные направления, в соответствии с которым осуществляется применение цифровых активов.

Важные цифры — стабильность и ликвидность

Для каждого стейблкоина принципиально важна стабильность и ликвидность. Именно они обеспечивают высокий уровень популярности цифровых активов этой группы. На практике показатели имеют прямую корреляцию: чем выше ликвидность, тем меньше монета подвержена ситуативным ценовым колебаниям. В этом аспекте наиболее успешным проектом продолжает оставаться Tether.

- Стабильность — индикатор отклонения котировок актива от целевого значения стоимости ($1 в случае привязки с коэффициентом 1:1).

- Ликвидность — показатель того, сколько монет можно приобрести или продать без существенного воздействия на актуальную формацию рынка.

Говоря о стабильности стейблкоина, нужно учитывать, что она обеспечивается широким спектром различных факторов, в том числе индикаторами волатильности. Однако рассматривая показатели в разрезе стабильных монет, нужно отталкиваться от ценовых вбросов, стандартное отклонение отходит на второй план. Ликвидность во многом определяется торговым объемом — чем больше сделок, тем дешевле обходится участникам каждая из них. Для проведения более точных замеров нужно анализировать стакан ордеров. Необходимо определить, какой объем потребуется для заданного диапазона.

Нужно учитывать и рыночную капитализацию криптовалюты, ведь этот показатель интересует многих пользователей. Например, по этому показателю Dai сопоставима с TrueUSD, хотя первая монета менее ликвидна. Валютная пара TUSD/USDT демонстрирует высокий уровень ликвидности на криптобирже Binance. При этом уровень ценового отклонения не превышает отметку в 1%.

Если криптовалюта выступает в качестве ценового носителя, ее обязательным атрибутом будет рыночная капитализация. Когда монета используется преимущественно для торговли, то есть является средством обмена, на первый план выходит торговый объем. Поэтому принципиальное значение имеет первоначальная цель проекта, для достижения которой он, собственно, и создавался.

Где купить и хранить стейблкоины

Абсолютно на всех централизованных криптобиржах активно пользуются стейблкоинами. Они выступают эффективным инструментом для торговли и ведения инвестиционной деятельности. Если рассматривать DEX-биржи, то они ориентированы на цифровые активы, созданные на базе того же блокчейна, на основе которого функционируют и сама торговая площадка. Стейблкоины можно купить и хранить на многих популярных биржах:

- Binance,

- EXMO,

- Uniswap,

- PancakeSwap,

- Huobi,

- Bybit.

Далеко не все новички используют криптобиржи для покупки стабильных монет. Поэтому они используют интернет-обменники. Выбрать сервис с максимально выгодным курсом и минимальной комиссией можно с помощью агрегатора BestChange. Нужно также учитывать и характер отзывов пользователей, поскольку это индикатор надежности площадки. Для хранения можно использовать десктопный софт, мобильные приложения и аппаратные кошельки.

Самые надежные стейблкоины на 2023 год

Если говорить о проверенных годами проектах, то уровень ценового отклонения относительно невелик. Многие биржи криптовалют поддерживают конвертацию стабильных монет в фиатные валюты напрямую. Стейблкоины будут и дальше активно использоваться для борьбы с волатильностью, свойственной большинству цифровых активов. Список самых надежных монет на 2023 год:

- USDT — невзирая на все споры относительно проблем с подтверждением обеспечения и резервов, именно Tether продолжает оставаться лидером рынка стабильных криптовалют.

- BUSD — монета от популярной биржи Binance, которая уже активно используется в экосистеме Binance Smart Chain. Входит в ТОП-10 рейтинга рыночной капитализации.

- USDC — монета от популярной биржи криптовалют Coinbase. Это американский проект, созданный в партнерстве с компанией Circle.

Все перечисленные монеты можно приобрести практически на любой бирже. Если говорить о стабильных активах, обеспеченных криптовалютами, то стоит обратить внимание на DAI, VAI, USDP. Как правило, в качестве залога выступает эфир. Бывают случаи ценового отклонения от отметки в $1. Самый стабильный проект из этой категории — MakerDAO.

Плюсы и минусы стейблкоинов

| Преимущества | Недостатки |

| Низкий уровень волатильности. Безусловно, это одно из главных преимуществ, пусть и ограничивает возможности для заработка. Вероятность обвала стоимости на сотни или тысячи процентов в краткосрочной перспективе полностью исключена. | Стабильные монеты — активы централизованного типа. Их эмиссия контролируется криптобиржами, фондами, финансовыми компаниями. Эмитент может напрямую влиять на ценовое движение, регулируя объем обращения. |

| Обеспечение монет фиатной валютой, цифровыми активами, золотом или другими материальными ценностями, позволяет использовать их в качестве реального инвестиционного инструмента. | Постоянные скандалы вокруг лидеров рынка. В большей степени это касается Tether. Многие эксперты ставят под сомнения реальность заявленного обеспечения. Многие участники рынка настаивают на проведении независимого аудита, который до сих пор не был проведен. |

| Универсальность. Такие монеты можно использовать для фиксации прибыли в контексте долгосрочного инвестирования. Также монеты подходят для дневного, маржинального и других видов трейдинга. | Угроза кражи материального обеспечения монеты. Физические активы существуют и где-то хранятся, если их украдут, то стоимость актива моментально обвалится и инвесторы лишатся своих сбережений. |

| Независимость от финансовых регуляторов и государственных учреждений. Это особенно важно в вопросе масштабирования цифровых активов. | Реальные кейсы разорения эмитентов стабильных моментов. Последний громкий скандал был связан с банкротством Terra Luna. |

Перспективы развития обеспеченных монет

Все группы стабильных монет будут конкурировать между собой, пытаясь вытеснить оппонентов с рынка. У активов частных банков есть весомое преимущество — максимальный охват. Они имеют сформированную клиентскую базу, которой будет интересен их продукт. Из-за этого финансовые регуляторы с наибольшей опаской относятся к проектам коммерческих учреждений, в первую очередь речь идет о Libra и JPM Coin.

Классические криптовалютные стейблкоины могут оказаться неинтересны. Безусловно, они никуда не исчезнут, но ощутят сильное давление со стороны конкурентов. Их торговый объем заметно упадет. Отчасти это будет обусловлено недоверием и давлением регуляторов, у коммерческих банков такой проблемы нет. Самые сильные позиции у центральных банков, поскольку в их руках сосредоточен административный ресурс. Регуляторы существенно затормозили запуск Libra. Нельзя исключать, что государственные учреждения станут монополистами на внутренних рынках электронных денег, созданных на блокчейне.

Правительства разных государств заинтересованы в упразднении наличных денежных средств. Переход на электронные способы расчета станет фундаментом для финансовой инфраструктуры XXI столетия. Регуляторы пытаются любым способом сохранить свой контроль над денежными потоками. Отсутствие физических проверок только облегчит задачу. Если регуляторам удастся достигнуть своей цели, значительному урону подвергнется приватность граждан.

На новые вызовы со стороны регуляторов индустрия криптовалют будет отвечать децентрализованными стабильными монетами. Улучшение концепции алгоритмических активов видится самым перспективным направлением, в том числе с точки зрения технологичности. Регуляторы не смогут контролировать их. Именно они станут обеспеченной криптовалютой, а не просто электронными деньгами.

Мнения экспертов

Несмотря на высокий уровень популярности, характерный стейблкоинам, многие эксперты считают, что это чрезмерное разветвленная ниша. Регуляторы сомневаются в реальности заявленного эмитентами обеспечения. Из-за этого страдает безопасность участников рынка. В 2021 году при Президенте США была создана рабочая группа по финансовым рынкам, которая в своем докладе сообщила о системном риске. Его катализатором выступают именно стейблкоины. Есть реальная угроза, что вся экономическая власть будет сосредоточена в руках одного эмитента.

Минфин США на протяжении последних нескольких лет выступает за введение жестких ограничений на обращение стабильных монет. В 2022 году в отчете ФРС было сказано, что стейблкоины оказывают слишком большое негативное воздействие на всю банковскую индустрию. Регуляторы выступают за систематическое проведение аудиторских проверок для подтверждения реальности обеспечения.

Впрочем, реакция государственных ведомств пока имеет номинальный характер. Нужда в контроле обусловлена резким развитием стабильных монет. Невзирая на все опасения относительно обеспечения, участники рынка продолжают активно пользоваться стейблкоинами, в том числе и Tether. Универсальность и эффективность этого инструмента не поддается сомнениям. Высокий уровень популярности сохранится и в 2023 году.

Выводы

- Стейблкоины — криптовалюты, стоимость которых обеспечена фиатными деньгами, цифровыми активами, золотом или другими ресурсами.

- Они активно используются в стейкинге, кредитовании, подходят для фиксации прибыли из-за низкой волатильности.

- В ТОП-10 по рыночной капитализации входят сразу 3 стабильных монеты: USDT, USDC и BUSD.

Дмитрий Коновалов

Дмитрий Коновалов